En avril, pour le 4ème mois consécutif, les taux des crédits immobiliers aux particuliers ont reculé. Ils sont revenus à leur niveau de l’été 2023. Cette baisse, qui intervient avant que la BCE n’ait engagé ses taux de refinancement dans un nouveau cycle baissier, exprime la volonté des banques de redynamiser les marchés de l’immobilier résidentiel. Analyse de Michel Mouillart, professeur émérite d’économie, FRICS.

Depuis le début de l’année, le marché des crédits immobiliers a retrouvé de la vigueur, en dépit de la Banque de France qui s’ingénie à le brider au prétexte de vouloir protéger les ménages contre un surendettement pourtant maitrisé depuis de nombreuses années.

Le redressement de la production de crédits entraîne maintenant le marché de l’ancien. Depuis février, le nombre de compromis signés par des particuliers se relève. Mais le chemin est encore long pour retrouver le niveau d’activité de l’année 2019, par exemple, juste avant que le HCSF ne formule sa trop célèbre recommandation.

Nouvelle baisse des taux des crédits immobiliers

Après deux années d’une augmentation quasiment ininterrompue, le taux moyen des crédits immobiliers aux particuliers s’est stabilisé à 4.21 % dès décembre 2023, d’après l’Observatoire Crédit Logement/CSA. Grâce au maintien du principal taux de refinancement de la BCE durant plusieurs mois et à la faible croissance du taux moyen de rémunération des dépôts des ménages (source importante de financement de la production nouvelle), les banques pouvaient en effet envisager la poursuite de leur activité de prêteur, sans avoir recours à de nouvelles augmentations de leurs taux. La situation nouvelle que s’était créée annonçait donc l’inflexion de la courbe des taux, avant même que la BCE ne s’engage dans un nouveau cycle de baisse de ses taux directeurs.

La baisse du taux moyen des crédits s’est alors amorcée en janvier 2024 (publication de l’Observatoire Crédit Logement/CSA début février), deux mois avant que la Banque de France n’en prenne acte. Le taux est alors passé sous le niveau symbolique des 4 % en février, pour s’établir à 3.90 % en mars. Et plus récemment, en avril, il est descendu à 3.81 %, soit 40 points de base (pdb) sous son niveau des mois de novembre et décembre 2023. La baisse est donc régulière, au rythme de 10 pdb chaque mois. Elle est donc rapide et aussi plus précoce qu’à l’habitude : les mois d’hiver enregistrent traditionnellement une relative stabilité des taux. Mais cette année, les établissements bancaires s’efforcent de redynamiser le marché des crédits immobiliers. Car si habituellement, les baisses de taux n’interviennent qu’à partir de mars, avec l’arrivée du printemps lorsque la demande sort de sa léthargie hivernale, cette année, après plus de deux années d’atonie de la demande, ce changement de calendrier s’imposait.

À lire aussi : Crédit immobilier : la France, le bon élève de l’OCDE !

Redressement de la production de crédits immobiliers

La conjoncture du marché des crédits s’améliore depuis le début de l’année. En dépit du plafonnement des taux d’effort imposé par la Banque de France et des incertitudes économiques qui se renforcent, le marché retrouve des couleurs. Il bénéficie du redressement des intentions de réalisation de projets importants de la part de ménages rassurés par le ralentissement de l’inflation, alors que les taux des crédits reculent et que l’offre bancaire devient plus dynamique.

La baisse des taux constitue révèle en effet la volonté des banques de revigorer un marché essentiel, tant pour les ménages (installation des jeunes, mobilité professionnelle, conditions de logement, …) que pour l’économie au travers notamment de son impact sur de nombreux secteurs (entreprises de déménagement, équipement et amélioration des logements, entreprises du bâtiment, agences immobilières et agents commerciaux, notaires, …). Mais par elle-même, cette baisse n’est pas suffisante tant que les exigences d’apport personnel imposées par la Banque de France ne sont pas assouplies.

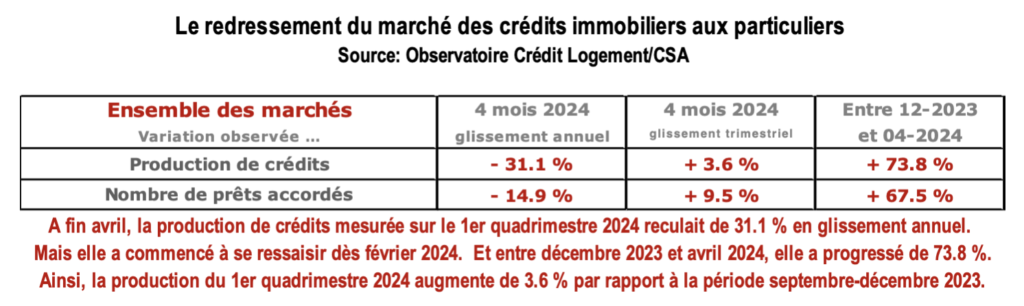

Pourtant la production de crédits a augmenté de 73.8 % entre le mois de décembre 2023 et celui d’avril 2024 et le nombre de prêts accordés de 67.5 %. Le rebond est impressionnant tant il est vigoureux et il est encourageant. Mais il peut paraître surprenant : aussi faut-il rappeler que la fin de l’année 2023 avait été exécrable, sur le marché des crédits et sur les marchés immobiliers, en raison notamment des réorientations « stratégiques » de certains établissements.

À lire aussi : Crédit immobilier : quand la reprise toque à la porte !

En outre, le marché est encore loin de retrouver son dynamisme passé. Ainsi, la production de crédits mesurée à fin avril en niveau quadrimestriel glissant recule toujours, de 31.1 % en glissement annuel (contre – 52.2 % en juillet dernier). En revanche, le recul du nombre de prêts accordés est moins prononcé et illustre l’amélioration de la conjoncture, avec – 14.9 % à fin avril (contre – 52.1 % en juillet dernier) : la baisse rapide des montants moyens empruntés explique cette situation.

Le point de retournement du marché des crédits immobiliers a donc été franchi en février. La chute de l’activité du marché des crédits immobiliers aux particuliers devient donc moins intense, de mois en mois, laissant escompter un rebond des indicateurs trimestriels au 2nd semestre 2024. Mais pour l’heure, la perte de dynamisme provoquée par la mise en œuvre du rationnement du crédit est remarquable, alors que les dispositifs de soutien public se sont encore dégradés.

Redémarrage du marché de l’ancien

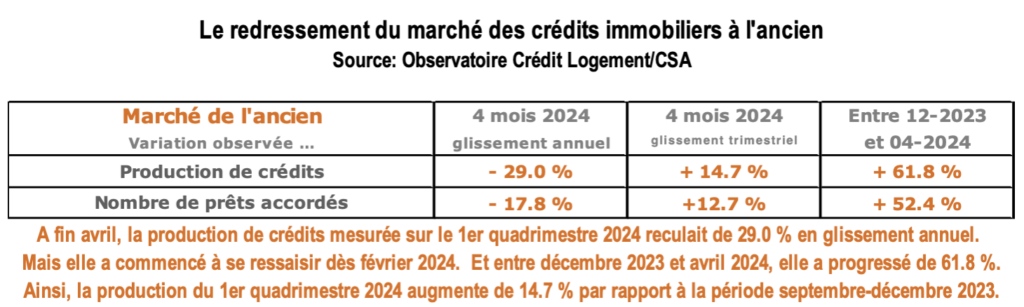

Comme pour l’ensemble du marché, à partir de la fin de l’été 2023 le rythme de dégradation du marché des crédits à l’ancien est devenu moins intense. Et durant le 4ème trimestre, la baisse d’activité du marché a nettement ralenti. L’embellie s’est poursuivie dès le début de janvier 2024 : avec une production en progression de 61.8 % entre le mois de décembre 2023 et celui d’avril 2024 et une évolution tout aussi rapide pour le nombre de prêts accordés, avec + 52.4 %. Mais, la demande est encore déstabilisée par la situation économique et la remontée du chômage : d’autant le resserrement de l’accès au crédit décourage toujours une partie non négligeable des candidats à l’achat d’un logement ancien. La production de crédits mesurée en niveau quadrimestriel glissant recule donc toujours : – 29.0 % à fin avril, en glissement annuel (- 49.9 % en juillet). La baisse du nombre de prêts se poursuit aussi, bien qu’à un rythme moins rapide : avec – 17.8 % en glissement annuel (- 47.8 % en juillet).

Car en dépit de la baisse des taux des crédits immobiliers, l’accès au marché des crédits reste difficile : tant pour les emprunteurs modestes faiblement dotés en apport personnel, que pour les ménages plus aisés ne disposant pas d’un apport suffisant au regard des prix pratiqués dans les grandes agglomérations. Ainsi, nombre de ménages sont toujours contraints à l’abandon de projets ; d’autres ont choisi de délocaliser leur demande vers des lieux d’habitation où les prix au m² des logements sont moins élevés ou préfèrent réduire la surface, le nombre de pièces et la qualité (étiquette énergétique, environnement, …) du bien acheté. La baisse du coût des opérations réalisées est la conséquence de cette transformation du marché (- 3.1 % sur le 1er quadrimestre 2024, en glissement annuel, après – 6.8 % en 2023) : pourtant depuis le début de l’année le rythme de la baisse ralentit, avec une tendance à la remontée des coûts des opérations qui se dessine. Néanmoins le coût relatif des logements anciens (i.e. : le rapport entre le coût total du logement acquis – et pas seulement son prix au m² – et l’ensemble des revenus de l’acheteur) diminue depuis 3 ans : il a maintenant retrouvé son niveau du printemps 2009 (4.5 années de revenus), mais sans que cela n’ait encore permis au marché de solidement et durablement rebondir. Cette baisse du coût relatif est pourtant équivalente à un recul des prix de l’immobilier de 13.1 % des prix des logements anciens depuis le 4ème trimestre 2022 (- 17.3 % depuis le 4ème trimestre 2021) !

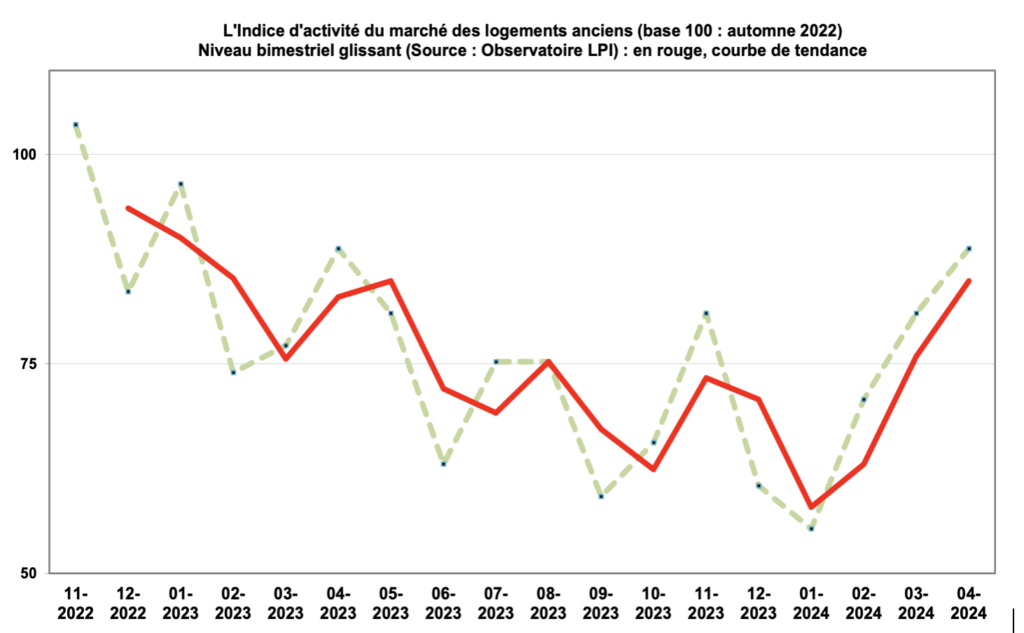

Pour autant, après une descente aux enfers qui ressemble à celle des années 2007-2009, lors de la crise financière internationale venue des Etats-Unis, le marché de l’ancien reprend des couleurs, même si certains ne l’ont pas encore perçu : en dehors de certains réseaux qui scrutent le marché, beaucoup n’ont pas encore identifié ce qui ressemble de plus en plus à un retournement de conjoncture, se contentant de s’approprier les « chiffres des notaires » (en fait les estimations proposées par l’IGEDD et réalisées à partir des statistiques fiscales de la DGFiP, les fameux droits d’enregistrement) malheureusement en retard de 3 à 4 mois sur le marché.

Car il est vrai que la chute du nombre de logements anciens acquis par des particuliers, avec ou sans recours au crédit, a été forte : – 24.2 % entre 2019 et 2023 (contre – 31.9 entre 2007 et 2009) d’après la base de données du modèle DESPINA. Mais depuis décembre 2023, l’activité se relève : elle accompagne évidemment celle du marché des crédits immobiliers qui financent 85 % des achats des particuliers. Et son redémarrage est tout aussi spectaculaire que celui des crédits : avec une de progression de 46.8 % entre le mois de décembre 2023 et celui d’avril 2024 d’après l’Observatoire LPI ! Mais bien sûr, la vigueur de la remontée tient aussi à la dépression du marché de l’ancien durant l’automne 2023. Et elle ne gomme pas encore plusieurs années de récession : d’ailleurs, le nombre de compromis signés durant le 1er quadrimestre 2024 est inférieur de 12.0 % à celui de 2023, à la même période.

À lire aussi : Marché immobilier : une baisse des prix des logements anciens, mais une augmentation de ceux des maisons neuves

Néanmoins, le marché de l’ancien semble bien avoir quitté la tendance récessive qu’il suivait depuis les premières semaines de 2020 et les évolutions récentes sont très encourageantes.

La chute du marché de l’ancien prend donc fin et le nombre de compromis signés devrait s’accroître de (seulement) 2 à 3 % en 2024. Car la situation économique ne va guère s’améliorer dans les prochains mois et le rationnement du crédit va perdurer. Ni la Banque de France, ni le Ministre de l’Economie ne semblent vouloir infléchir leur volonté de « réguler » le secteur par la récession. Et ce n’est qu’à partir de 2025, lorsque la BCE aura pleinement mis en œuvre la baisse de ses taux de refinancement, que le marché de l’ancien pourra bénéficier d’une reprise plus franche. Sans néanmoins retrouver un niveau d’activité proche de celui de 2019 qui restera un doux souvenir durant nombre d’années encore.

Michel Mouillart

L’essentiel de son action dans le secteur du logement a consisté en la réalisation d’études et de recherches sur le secteur de l’immobilier résidentiel. Il a ainsi mis en place ou contribué au développement de nombreux observatoires qui ont trouvé leur place dans le système d’informations sur le logement privé en France. Il assure la direction scientifique de ces observatoires : les crédits aux ménages (Fédération Bancaire Française) depuis 1989, les loyers du secteur locatif privé (CLAMEUR) de 1998 à 2019, la production de crédits immobiliers aux particuliers (Observatoire de la Production de Crédits Immobiliers) depuis 1999, l’accession à la propriété (Institut CSA) depuis 1999, l’Observatoire Crédit Logement/CSA depuis 2007 et l’Observatoire LPI sur les prix des logements neufs et anciens depuis 2011.

En tant que personnalité qualifiée, il a été nommé et il siège au Conseil National de l’Habitat depuis 1990. Il a ainsi été Président de nombreux groupes de travail du Conseil National de l’Habitat, dont récemment le groupe « Redynamiser l’accession à la propriété » (2023). Il avait aussi été rapporteur des « Rencontres ConstructionAménagement du Territoire » de l’Assemblée Nationale de 1989 à 2001.

Par ailleurs, et toujours en tant que personnalité qualifiée, il a été membre du Conseil National de l’Information statistique (1991-2000), de la Commission des Comptes du Logement 1992-2014) et de l’Observatoire National de la Pauvreté et de l’Exclusion Sociale (2006-2013). De même, il a été Administrateur de l’Office HLM de la ville de Nanterre (1983-2014) et de la Fédération Nationale Habitat et Développement (2008- 2015).

Depuis 2010, il est membre du Conseil de Développement du Pays de Brest, toujours en tant que personnalité qualifiée. Et depuis 2015, il est administrateur de SOLIHA-Finistère.

Auteur régulier de nombreux articles dans des revues scientifiques ou professionnelles, il a publié ou participé à la publication de nombreux ouvrages sur l’économie et le financement du logement.

Il est par ailleurs Chevalier de la Légion d’Honneur et Chevalier dans l’Ordre National du Mérite.

A lire également